89家基金公司2041只债基,谁跑赢谁跑输?|2024年度“金标杆”

2024-11-21 09:00:00“股债跷跷板”效应再现。债券型基金(下称“债基”)重仓者的心态备受考验。 2024年9月,A股牛市“突袭”之际,债市暴跌,债基净值一直上扬的态势同步戛然而止。截至2024年11月15日收盘,中债新综合全价指数仍未修复其2024年9月的跌幅。 在股票型基金发售火热的映衬下,债基发行亦降至“冰点”。2024年10月,新成立债券型基金发行份额为134.83亿份,创下2023年1月以来新低。虽然截至2024年11月15日,11月新成立债券型基金发行份额已恢复至286.72亿份,但该数值远不及同期新成立股票型基金的发行份额759.61亿份。 近5年,貌似稳健的债市经历过4次类似的剧烈震荡。稳健型投资者青睐的债基是否果真“稳赢不赔”?哪家基金公司拥有更多长期高收益债基?哪些基金公司的债基跑输了同行? 根据调整后(已对巨额赎回的债基异常波动情况进行特殊处理)的超额收益净量级估值体系和规模分类规则(详见《57家超百亿级基金公司,谁家股票型基金是“时间的玫瑰”?|2024年度“金标杆”》),南方周末新金融研究中心对89家公募基金管理公司旗下2041只债券型基金进行7年、5年和3年三个时间段的同比测评,并制作公布“2024年度金标杆——债券型基金损益榜终榜”。 二千余只债基,仅两只亏损 哪些公司的债基被纳入测评范围? 经筛选,截至2024年10月31日,管理规模超千亿元的45家大规模基金管理公司和管理规模超百亿元的44家中等规模基金管理公司被纳入测评范围。它们旗下共有2041只债基经历了7年完整周期。 测评结果显示,上述89家基金管理公司旗下所有符合7年期测评口径的债基中,除民生加银鑫享债券型证券投资基金(官方简称为“民生加银鑫享债券A”)和中海可转换债券债券型证券投资基金(官方简称为“中海可转债债券A”)的7年期累计单位净值增长率为负数外,其余债基的7年期累计单位净值增长率均为正数。换言之,基民若在7年前投资上述89家基金管理公司旗下债基并一直持有至今,基本浮盈。由历史数据分析可见,“长期投资”的法则适用于绝大部分债基。 值得关注的是,个别被测评基金管理公司的整体单位净值变化率为负值是因其基金资产净值增速不及净申购份额增速所致,而非基金所持债券市值下降所致。因此,绝大多数债基7年期累计单位净值收益率为正值。在这种情形下,2024年债券型基金损益榜终榜排名靠前的基金管理公司同时具备基金资产净值增速较快和超额收益债基较多的特征,排名靠后的基金管理公司则具备基金资产净值增速较慢和超额收益债基较少的特征。 整体而言,同一家大规模基金管理公司旗下不同基金在不同时段的净量级相当,而不同基金管理公司旗下基金同一时段的净量级表现分化程度极大。在45家大规模基金管理公司中,7年期、5年期和3年期净量级为正的数量分别是28家、28家和26家。7年期、5年期和3年期净量级的最大值较最小值分别高出52个量级、93个量级和112个量级。 从单位净值变化率上观察,45家大规模基金管理公司的7年期、5年期和3年期单位净值变化率均值分别为16.4%、15.29%和7.37%。该指标值7年期、5年期和3年期的极差(最大值减最小值)分别为162%、91.93%和59.76% “银行系”领先 在债基几乎全线正收益的背景下,哪家大规模基金管理公司拥有更多的高收益债基? 与2024年大规模股票型基金损益榜的构成相似,领跑2024年大规模债券型基金损益榜的两家基金管理公司均为“银行系”基金公司,分别是兴业银行控股的兴业基金管理有限公司(下称“兴业基金”)和北京银行控股的中加基金管理有限公司(下称“中加基金”)。2024年6月30日,非货币型基金资产净值排名第二的华夏基金管理有限公司(下称“华夏基金”)位列2024年大规模债券型基金损益榜终榜第三名。 从净量级维度上观察,上述三家基金管理公司的超额收益债基数量远超同行。以5年期净量级为例,45家基金管理公司的5年期净量级均值为1,而兴业基金、中加基金和华夏基金的5年期净量级分别为24、20和23。 事实上,在2019年11月1日至2024年10月31日5年期间,债市共经历了2020年下半年“股债跷跷板”、2022年房地产宽松政策、2023年四季度政府债券发行量增加和2024年9月“股债跷跷板”四次由宏观经济因素导致的大幅调整阶段。 上述三家基金管理公司旗下债基在这5年间均展现出超越同类的风控水平和收益能力。以兴业基金旗下兴业年年利定期开放债券型证券投资基金(官方简称“兴业年年利定开债券”)、中加基金旗下中加聚鑫纯债一年定期开放债券型证券投资基金(官方简称“中加聚鑫纯债一年A”)和华夏基金旗下华夏鼎瑞三个月定期开放债券型发起式证券投资基金(官方简称“华夏鼎瑞三个月定期开放债券A”)为例。Wind显示,这三只基金近5年最大回撤率分别为2.84%、2.24%和2.4%,其对应的同类型基金最大回撤率均值分别为4.84%、4.84%和2.44%。与此同时,这三只基金近5年区间收益率分别为25.24%、27.45%和20.66%,而其对应的同类型基金区间收益率均值均为18%左右。 基金经理“一拖多”严重 较之位居前三名的大规模基金管理公司,排名靠后的基金管理公司则存在债基数量多但超额收益债基极少的共性。以博时基金管理有限公司(下称“博时基金”)为例。该基金公司共有75只债基符合7年期的测评标准。75只债基中,55只债基7年期累计单位净值增长率低于业绩比较基准。究其原因,该公司存在一个基金经理掌管多只债基的情况。Wind显示,截至2024年11月16日,该公司旗下郭思洁同时管理着13只基金;王帅同时管理着12只基金;于渤洋同时管理着9只基金。 一个基金经理何以同时运作如此之多的基金?人力匮乏抑或高估基金经理能力?“一拖多”考验的是基金经理的投研能力,还是其概率博弈能力?若是将发行基金作为概率博弈的一环,那么基民买基金的行为无异于付钱(基金管理费)掷骰子“博大小”。不少机构媒体和垂直领域自媒体已对此质疑,甚至直指这种行为“穷了基民,富了基金经理”。南方周末新金融研究中心认为,这种行为应被监管高度重视。 量多质低是“通病” 较之千亿规模的基金管理公司,规模稍小的中等规模基金管理公司的债券投研能力有何异同? 2024年中等规模债券型基金损益榜显示,融通基金管理有限公司(下称“融通基金”)和兴银基金管理有限责任公司(下称“兴银基金”)以3个测评时间段均超过5的高净量级分别位列榜单第一和第二。这两家基金管理公司在3个测评时间段的净量级亦均是在44家中等规模基金管理公司的榜首和榜眼。 具体观察产品业绩表现发现,融通基金旗下17只债基和兴银基金旗下6只债基的7年期累计单位净值增长率均值分别为27.88%和29.23%,均超过同类均值26.62%。 与大规模债券型基金损益榜相似,排名靠后的中等规模基金管理公司亦存在债基数量较多但超额收益债基较少的情况。2024年中等规模债券型基金损益榜显示,排名倒数的11家基金管理公司在7年期、5年期和3年期的净量级均为负值(注:净量级为负数仅表示未超额基金数量大于超额基金数量,并非累计单位净值增长率为负数。此指标与前述“累计单位净值增长率”有所区别)。其中,排名倒数第一的中信保诚基金管理有限公司(下称“中信保诚”)的7年期、5年期和3年期净量级分别为-14、-19和-21,均为中等规模基金管理公司最低水平。以7年期为例,该基金管理公司旗下14只符合7年期测评口径的债基累计单位净值收益率均远低于业绩比较基准率。据测算,这14只债基7年期累计净值增长率均值为24%,而其对应的业绩比较基准率均值为37.8%。 从净量级维度横向观察,较之3年期的业绩表现,大部分中等规模基金管理公司在7年期和5年期的业绩表现更佳。从净量级维度纵向观察,不同中等规模基金管理公司的净量级差异较大。在44家中等规模基金管理公司中,7年期、5年期和3年期净量级为正的数量分别是24家、27家、18家。7年期、5年期和3年期净量级的极差(最大值减最小值)分别为29、37和39。 因管理基金规模不及千亿元,中等规模基金管理公司受到巨额申赎的影响较大。中等规模基金管理公司的7年期、5年期和3年期单位净值变化率最大值较最小值分别相差163.08%、548.44%和112.87%。但中等规模基金管理公司的整体单位净值变化情况与大规模基金管理公司相近,均为3年期最低。具体而言,中等规模基金管理公司7年期、5年期和3年期单位净值变化率均值分别为13.3%、23.11%和10.56%。

“股债跷跷板”效应再现。债券型基金(下称“债基”)重仓者的心态备受考验。

2024年9月,A股牛市“突袭”之际,债市暴跌,债基净值一直上扬的态势同步戛然而止。截至2024年11月15日收盘,中债新综合全价指数仍未修复其2024年9月的跌幅。

在股票型基金发售火热的映衬下,债基发行亦降至“冰点”。2024年10月,新成立债券型基金发行份额为134.83亿份,创下2023年1月以来新低。虽然截至2024年11月15日,11月新成立债券型基金发行份额已恢复至286.72亿份,但该数值远不及同期新成立股票型基金的发行份额759.61亿份。

近5年,貌似稳健的债市经历过4次类似的剧烈震荡。稳健型投资者青睐的债基是否果真“稳赢不赔”?哪家基金公司拥有更多长期高收益债基?哪些基金公司的债基跑输了同行?

根据调整后(已对巨额赎回的债基异常波动情况进行特殊处理)的超额收益净量级估值体系和规模分类规则(详见《57家超百亿级基金公司,谁家股票型基金是“时间的玫瑰”?|2024年度“金标杆”》),南方周末新金融研究中心对89家公募基金管理公司旗下2041只债券型基金进行7年、5年和3年三个时间段的同比测评,并制作公布“2024年度金标杆——债券型基金损益榜终榜”。

二千余只债基,仅两只亏损

哪些公司的债基被纳入测评范围?

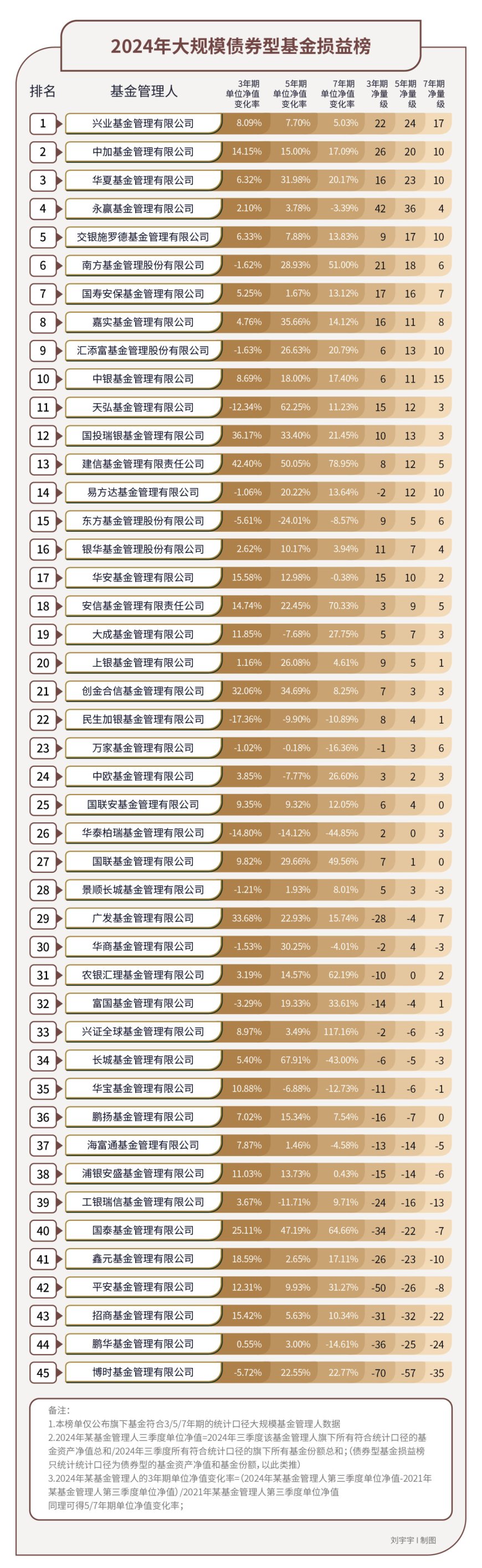

经筛选,截至2024年10月31日,管理规模超千亿元的45家大规模基金管理公司和管理规模超百亿元的44家中等规模基金管理公司被纳入测评范围。它们旗下共有2041只债基经历了7年完整周期。

测评结果显示,上述89家基金管理公司旗下所有符合7年期测评口径的债基中,除民生加银鑫享债券型证券投资基金(官方简称为“民生加银鑫享债券A”)和中海可转换债券债券型证券投资基金(官方简称为“中海可转债债券A”)的7年期累计单位净值增长率为负数外,其余债基的7年期累计单位净值增长率均为正数。换言之,基民若在7年前投资上述89家基金管理公司旗下债基并一直持有至今,基本浮盈。由历史数据分析可见,“长期投资”的法则适用于绝大部分债基。

值得关注的是,个别被测评基金管理公司的整体单位净值变化率为负值是因其基金资产净值增速不及净申购份额增速所致,而非基金所持债券市值下降所致。因此,绝大多数债基7年期累计单位净值收益率为正值。在这种情形下,2024年债券型基金损益榜终榜排名靠前的基金管理公司同时具备基金资产净值增速较快和超额收益债基较多的特征,排名靠后的基金管理公司则具备基金资产净值增速较慢和超额收益债基较少的特征。

整体而言,同一家大规模基金管理公司旗下不同基金在不同时段的净量级相当,而不同基金管理公司旗下基金同一时段的净量级表现分化程度极大。在45家大规模基金管理公司中,7年期、5年期和3年期净量级为正的数量分别是28家、28家和26家。7年期、5年期和3年期净量级的最大值较最小值分别高出52个量级、93个量级和112个量级。

从单位净值变化率上观察,45家大规模基金管理公司的7年期、5年期和3年期单位净值变化率均值分别为16.4%、15.29%和7.37%。该指标值7年期、5年期和3年期的极差(最大值减最小值)分别为162%、91.93%和59.76%

“银行系”领先

在债基几乎全线正收益的背景下,哪家大规模基金管理公司拥有更多的高收益债基?

与2024年大规模股票型基金损益榜的构成相似,领跑2024年大规模债券型基金损益榜的两家基金管理公司均为“银行系”基金公司,分别是兴业银行控股的兴业基金管理有限公司(下称“兴业基金”)和北京银行控股的中加基金管理有限公司(下称“中加基金”)。2024年6月30日,非货币型基金资产净值排名第二的华夏基金管理有限公司(下称“华夏基金”)位列2024年大规模债券型基金损益榜终榜第三名。

从净量级维度上观察,上述三家基金管理公司的超额收益债基数量远超同行。以5年期净量级为例,45家基金管理公司的5年期净量级均值为1,而兴业基金、中加基金和华夏基金的5年期净量级分别为24、20和23。

事实上,在2019年11月1日至2024年10月31日5年期间,债市共经历了2020年下半年“股债跷跷板”、2022年房地产宽松政策、2023年四季度政府债券发行量增加和2024年9月“股债跷跷板”四次由宏观经济因素导致的大幅调整阶段。

上述三家基金管理公司旗下债基在这5年间均展现出超越同类的风控水平和收益能力。以兴业基金旗下兴业年年利定期开放债券型证券投资基金(官方简称“兴业年年利定开债券”)、中加基金旗下中加聚鑫纯债一年定期开放债券型证券投资基金(官方简称“中加聚鑫纯债一年A”)和华夏基金旗下华夏鼎瑞三个月定期开放债券型发起式证券投资基金(官方简称“华夏鼎瑞三个月定期开放债券A”)为例。Wind显示,这三只基金近5年最大回撤率分别为2.84%、2.24%和2.4%,其对应的同类型基金最大回撤率均值分别为4.84%、4.84%和2.44%。与此同时,这三只基金近5年区间收益率分别为25.24%、27.45%和20.66%,而其对应的同类型基金区间收益率均值均为18%左右。

基金经理“一拖多”严重

较之位居前三名的大规模基金管理公司,排名靠后的基金管理公司则存在债基数量多但超额收益债基极少的共性。以博时基金管理有限公司(下称“博时基金”)为例。该基金公司共有75只债基符合7年期的测评标准。75只债基中,55只债基7年期累计单位净值增长率低于业绩比较基准。究其原因,该公司存在一个基金经理掌管多只债基的情况。Wind显示,截至2024年11月16日,该公司旗下郭思洁同时管理着13只基金;王帅同时管理着12只基金;于渤洋同时管理着9只基金。

一个基金经理何以同时运作如此之多的基金?人力匮乏抑或高估基金经理能力?“一拖多”考验的是基金经理的投研能力,还是其概率博弈能力?若是将发行基金作为概率博弈的一环,那么基民买基金的行为无异于付钱(基金管理费)掷骰子“博大小”。不少机构媒体和垂直领域自媒体已对此质疑,甚至直指这种行为“穷了基民,富了基金经理”。南方周末新金融研究中心认为,这种行为应被监管高度重视。

量多质低是“通病”

较之千亿规模的基金管理公司,规模稍小的中等规模基金管理公司的债券投研能力有何异同?

2024年中等规模债券型基金损益榜显示,融通基金管理有限公司(下称“融通基金”)和兴银基金管理有限责任公司(下称“兴银基金”)以3个测评时间段均超过5的高净量级分别位列榜单第一和第二。这两家基金管理公司在3个测评时间段的净量级亦均是在44家中等规模基金管理公司的榜首和榜眼。

具体观察产品业绩表现发现,融通基金旗下17只债基和兴银基金旗下6只债基的7年期累计单位净值增长率均值分别为27.88%和29.23%,均超过同类均值26.62%。

与大规模债券型基金损益榜相似,排名靠后的中等规模基金管理公司亦存在债基数量较多但超额收益债基较少的情况。2024年中等规模债券型基金损益榜显示,排名倒数的11家基金管理公司在7年期、5年期和3年期的净量级均为负值(注:净量级为负数仅表示未超额基金数量大于超额基金数量,并非累计单位净值增长率为负数。此指标与前述“累计单位净值增长率”有所区别)。其中,排名倒数第一的中信保诚基金管理有限公司(下称“中信保诚”)的7年期、5年期和3年期净量级分别为-14、-19和-21,均为中等规模基金管理公司最低水平。以7年期为例,该基金管理公司旗下14只符合7年期测评口径的债基累计单位净值收益率均远低于业绩比较基准率。据测算,这14只债基7年期累计净值增长率均值为24%,而其对应的业绩比较基准率均值为37.8%。

从净量级维度横向观察,较之3年期的业绩表现,大部分中等规模基金管理公司在7年期和5年期的业绩表现更佳。从净量级维度纵向观察,不同中等规模基金管理公司的净量级差异较大。在44家中等规模基金管理公司中,7年期、5年期和3年期净量级为正的数量分别是24家、27家、18家。7年期、5年期和3年期净量级的极差(最大值减最小值)分别为29、37和39。

因管理基金规模不及千亿元,中等规模基金管理公司受到巨额申赎的影响较大。中等规模基金管理公司的7年期、5年期和3年期单位净值变化率最大值较最小值分别相差163.08%、548.44%和112.87%。但中等规模基金管理公司的整体单位净值变化情况与大规模基金管理公司相近,均为3年期最低。具体而言,中等规模基金管理公司7年期、5年期和3年期单位净值变化率均值分别为13.3%、23.11%和10.56%。