27家基金管理公司全球布局,谁站稳在风口上?|2024年度“金标杆”

2024-11-23 21:30:00QDII(合格境内机构投资者,是指在国家外汇管理局批准的额度内,获准投资境外资本市场的股票、债券等有价证券的境内金融机构)基金正成为基民实现全球资产配置的重要途径。 但海外市场冷暖各异。Wind数据显示,2017年10月31日至2024年10月31日共7年时间里,MSCI欧洲指数、MSCI美国指数、日经225指数、印度SENSEX30指数和印尼综指涨幅分别为18.82%、122.03%、77.55%、138.65%和26.78%。相比之下,恒生指数则表现不佳,出现了28.3%下跌。 基金管理公司旗下QDII基金是凭风借力拾级而上,还是随风逐级飘落? 南方周末新金融研究中心根据超额收益净量级估值体系和规模分类规则(详见《57家超百亿级基金公司,谁家股票型基金是“时间的玫瑰”?|2024年度“金标杆”》)对全市场主动型QDII基金进行了筛选和测评。经筛选,27家公募基金管理公司旗下94只QDII基金符合测评标准,因而被纳入测评范围。南方周末新金融研究中心对其进行7年、5年和3年三个时间段的同比测评,并制作和公布“2024年度金标杆——QDII型基金损益榜”终榜。 近半基金跑输基准指数 哪些基金管理公司入选了QDII型基金损益榜终榜? 以2024年6月30日管理规模计算,21家大规模基金管理公司和6家中等规模基金管理公司(下称“被测评公司”)被纳入此次测评范围。两者旗下符合测评标准的混合型基金数量合计为94只(下称“被测评基金”)。 从净量级维度观察,因发行的主动QDII型基金较少,被测评公司的净量级较低,均不超过10。值得注意的是,无论是大规模基金损益榜还是中等规模基金损益榜,均有半数左右被评测公司的净量级为负数。其中,大规模基金管理公司7年期、5年期和3年期净量级为负的数量分别是9家、8家和11家;中等规模基金管理公司7年期、5年期和3年期净量级为负的数量分别是4家、3家和2家。换言之,在海外主要指数大幅增长的背景下,半数被测评公司旗下被测评基金的收益率不及基准指数收益率。 虽然跑输了基准指数,但得益于海外市场普涨行情,大部分被测评基金在7年期、5年期和3年期3个时间段内均保持了正收益。大规模基金管理公司的7年期、5年期和3年期单位净值变化率均值分别为0.88%、22.89%和26.66%;中等规模基金管理公司的7年期、5年期和3年期单位净值变化率均值分别为13.43%、41.58%和26.1%。 与此同时,无论是何种规模,不同被测评公司之间的净量级和单位净值变化率均存在较大分化度。在所有被测评公司净量级不超过10的情况下,每个时间段内的净量级极差(最大值减最小值)均接近10。大规模基金管理公司7年期、5年期和3年期的净量级极差分别为6、7和9;中等规模基金管理公司7年期、5年期和3年期的净量级极差分别为7、6和7。从单位净值变化率观察,大规模基金管理公司在3个时段内的极差均超过100%,中等规模基金管理公司在3个时段的极差均超过70%。 业绩分化大 在分化程度较高的情况下,哪些大规模基金管理公司QDII基金收益更高? 2024年大规模QDII型基金损益榜显示,由DWS Investments Singapore Limited(原德意志资产管理公司)参股的嘉实基金管理有限公司(下称“嘉实基金”)、广发证券控股的广发基金管理有限公司(下称“广发基金”)和工商银行控股的工银瑞信基金管理有限公司(下称“工银瑞信”)领跑21家大规模基金管理公司。 从单只基金维度上观察,排名靠前的基金管理公司旗下高收益QDII型基金均重仓欧美日印市场,而排名靠后的基金管理公司旗下较低收益QDII型基金则基本重仓港股。 以上述三家基金管理公司旗下的嘉实美国成长股票型证券投资基金[官方简称“嘉实美国成长股票(QDII)人民币”]、广发全球精选股票型证券投资基金[官方简称“广发全球精选股票(QDII)人民币A”]和工银瑞信全球精选股票型证券投资基金[官方简称“工银全球精选股票(QDII)”]为例。上述三只基金2024年三季报显示,截至2024年9月30日,这三只基金在欧美日市场的股票资产占基金资产净值比例均在60%以上。与此同时,这三只基金近5年基金份额净值增长率分别为123.13%(同期业绩比较基准收益率127.37%)、157.59%(同期业绩比较基准收益率30.82%)和54.48%(同期业绩比较基准收益率76.09%)。虽然嘉实美国成长股票(QDII)人民币和工银全球精选股票(QDII)的收益率不及比较基准指数,但上述3只基金近5年50%以上的收益率,确为基民带来优于大部分股票型基金或债券型基金的持基体验。 同样,投资印度市场的QDII型基金亦有着不俗的收益。工银瑞信印度市场证券投资基金(LOF)2024年三季报显示,该基金近5年基金份额净值增长率高达67.11%。 相比之下,排在榜尾的华宝基金管理有限公司(下称“华宝基金”)旗下华宝海外中国成长混合型证券投资基金(官方简称“华宝海外中国混合”)评论区则有较多基民持基体验一般的反馈。该基金2024年三季报显示,截至2024年9月30日,该基金在中国香港地区的股票资产占基金资产净值的比例达94.26%。该基金近5年基金份额净值增长率为-25.84%,同期业绩比较基准收益率为-7.28%。 抓住黄金风口 在6家中等规模基金管理公司中,谁在全球投资领域更胜一筹? 2024年中等规模QDII型基金损益榜显示,中信保诚基金管理有限公司(下称“中信保诚”)和诺安基金管理有限公司(下称“诺安基金”)位居前二。 在测评时间段内,上述两家基金管理公司旗下均有QDII型基金把握住了黄金暴涨的风口,并因此获得高收益。以中信保诚全球商品主题证券投资基金(LOF)[官方简称“中信保诚全球商品主题(QDII-FOF-LOF)A”]和诺安全球黄金证券投资基金[官方简称“诺安全球黄金(QDII-FOF)”]。上述两只基金均在黄金大涨的3年里重仓配置了与黄金关联的基金,且其3年期基金份额净值增长率分别为64.41%和48.91%。 与上述两家基金管理公司形成强烈反差,落在榜尾的是摩根基金管理(中国)有限公司(下称“摩根基金”)和长盛基金管理有限公司(下称“长盛基金”)。这两家基金管理公司旗下均有QDII型基金重仓了近几年暴跌的行业。以摩根中国生物医药混合型证券投资基金(QDII)[官方简称“摩根中国生物医药混合(QDII)A”]和长盛环球景气行业大盘精选混合型证券投资基金[官方简称“长盛环球行业混合(QDII)”]为例。前者重仓了近3年暴跌的中国生物医药股(包括A股和港股),后者则重仓了近3年暴跌的互联网“中概股”。上述基金2024年三季报显示,两只基金近3年的基金份额净值增长率分别为-56.81%和-21.10%,均远低于同期业绩比较基准收益率(-30.90%和27.30%)。获取更多RSS:https://feedx.net https://feedx.site

QDII(合格境内机构投资者,是指在国家外汇管理局批准的额度内,获准投资境外资本市场的股票、债券等有价证券的境内金融机构)基金正成为基民实现全球资产配置的重要途径。

但海外市场冷暖各异。Wind数据显示,2017年10月31日至2024年10月31日共7年时间里,MSCI欧洲指数、MSCI美国指数、日经225指数、印度SENSEX30指数和印尼综指涨幅分别为18.82%、122.03%、77.55%、138.65%和26.78%。相比之下,恒生指数则表现不佳,出现了28.3%下跌。

基金管理公司旗下QDII基金是凭风借力拾级而上,还是随风逐级飘落?

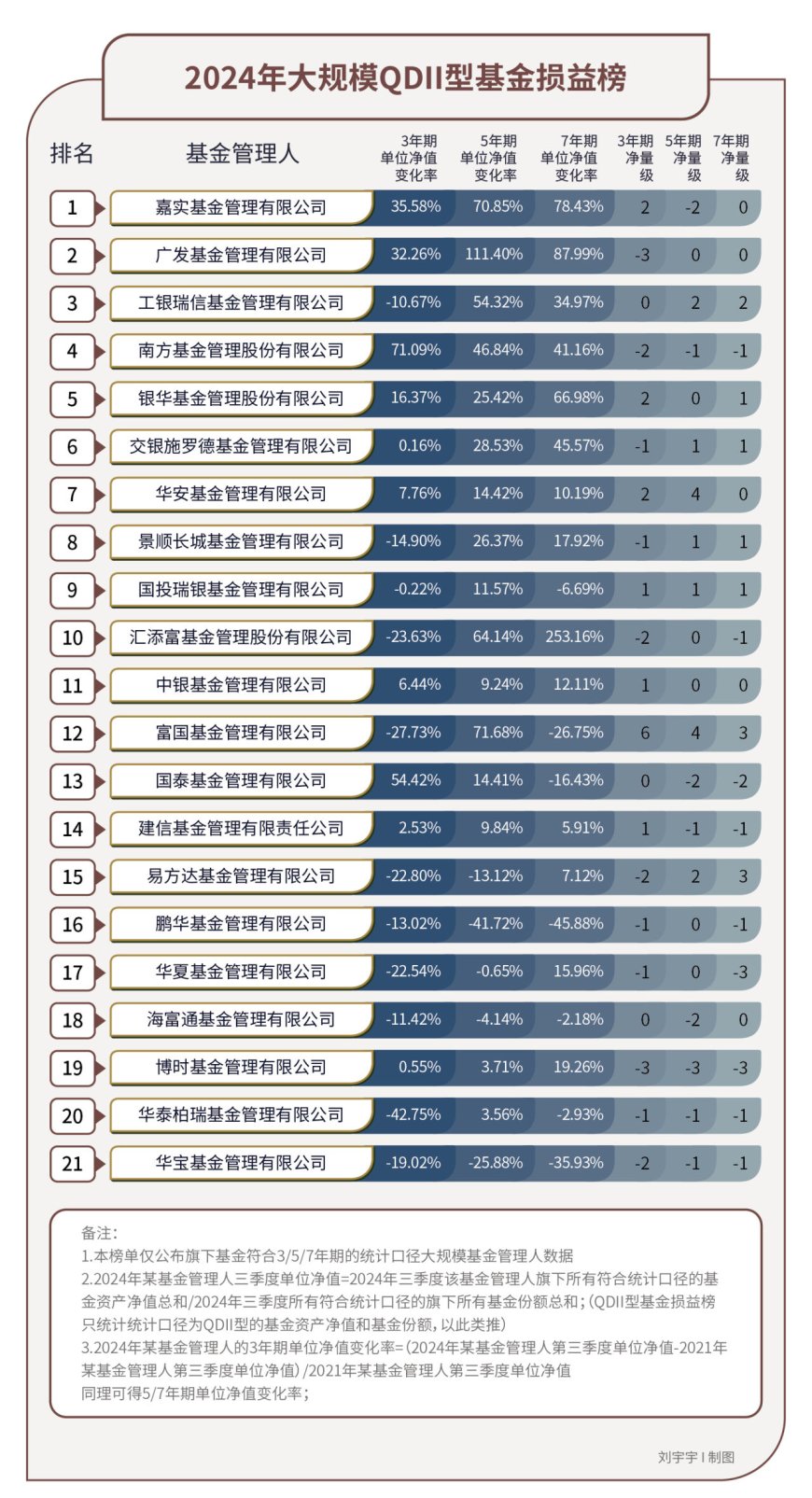

南方周末新金融研究中心根据超额收益净量级估值体系和规模分类规则(详见《57家超百亿级基金公司,谁家股票型基金是“时间的玫瑰”?|2024年度“金标杆”》)对全市场主动型QDII基金进行了筛选和测评。经筛选,27家公募基金管理公司旗下94只QDII基金符合测评标准,因而被纳入测评范围。南方周末新金融研究中心对其进行7年、5年和3年三个时间段的同比测评,并制作和公布“2024年度金标杆——QDII型基金损益榜”终榜。

近半基金跑输基准指数

哪些基金管理公司入选了QDII型基金损益榜终榜?

以2024年6月30日管理规模计算,21家大规模基金管理公司和6家中等规模基金管理公司(下称“被测评公司”)被纳入此次测评范围。两者旗下符合测评标准的混合型基金数量合计为94只(下称“被测评基金”)。

从净量级维度观察,因发行的主动QDII型基金较少,被测评公司的净量级较低,均不超过10。值得注意的是,无论是大规模基金损益榜还是中等规模基金损益榜,均有半数左右被评测公司的净量级为负数。其中,大规模基金管理公司7年期、5年期和3年期净量级为负的数量分别是9家、8家和11家;中等规模基金管理公司7年期、5年期和3年期净量级为负的数量分别是4家、3家和2家。换言之,在海外主要指数大幅增长的背景下,半数被测评公司旗下被测评基金的收益率不及基准指数收益率。

虽然跑输了基准指数,但得益于海外市场普涨行情,大部分被测评基金在7年期、5年期和3年期3个时间段内均保持了正收益。大规模基金管理公司的7年期、5年期和3年期单位净值变化率均值分别为0.88%、22.89%和26.66%;中等规模基金管理公司的7年期、5年期和3年期单位净值变化率均值分别为13.43%、41.58%和26.1%。

与此同时,无论是何种规模,不同被测评公司之间的净量级和单位净值变化率均存在较大分化度。在所有被测评公司净量级不超过10的情况下,每个时间段内的净量级极差(最大值减最小值)均接近10。大规模基金管理公司7年期、5年期和3年期的净量级极差分别为6、7和9;中等规模基金管理公司7年期、5年期和3年期的净量级极差分别为7、6和7。从单位净值变化率观察,大规模基金管理公司在3个时段内的极差均超过100%,中等规模基金管理公司在3个时段的极差均超过70%。

业绩分化大

在分化程度较高的情况下,哪些大规模基金管理公司QDII基金收益更高?

2024年大规模QDII型基金损益榜显示,由DWS Investments Singapore Limited(原德意志资产管理公司)参股的嘉实基金管理有限公司(下称“嘉实基金”)、广发证券控股的广发基金管理有限公司(下称“广发基金”)和工商银行控股的工银瑞信基金管理有限公司(下称“工银瑞信”)领跑21家大规模基金管理公司。

从单只基金维度上观察,排名靠前的基金管理公司旗下高收益QDII型基金均重仓欧美日印市场,而排名靠后的基金管理公司旗下较低收益QDII型基金则基本重仓港股。

从单只基金维度上观察,排名靠前的基金管理公司旗下高收益QDII型基金均重仓欧美日印市场,而排名靠后的基金管理公司旗下较低收益QDII型基金则基本重仓港股。

以上述三家基金管理公司旗下的嘉实美国成长股票型证券投资基金[官方简称“嘉实美国成长股票(QDII)人民币”]、广发全球精选股票型证券投资基金[官方简称“广发全球精选股票(QDII)人民币A”]和工银瑞信全球精选股票型证券投资基金[官方简称“工银全球精选股票(QDII)”]为例。上述三只基金2024年三季报显示,截至2024年9月30日,这三只基金在欧美日市场的股票资产占基金资产净值比例均在60%以上。与此同时,这三只基金近5年基金份额净值增长率分别为123.13%(同期业绩比较基准收益率127.37%)、157.59%(同期业绩比较基准收益率30.82%)和54.48%(同期业绩比较基准收益率76.09%)。虽然嘉实美国成长股票(QDII)人民币和工银全球精选股票(QDII)的收益率不及比较基准指数,但上述3只基金近5年50%以上的收益率,确为基民带来优于大部分股票型基金或债券型基金的持基体验。

同样,投资印度市场的QDII型基金亦有着不俗的收益。工银瑞信印度市场证券投资基金(LOF)2024年三季报显示,该基金近5年基金份额净值增长率高达67.11%。

相比之下,排在榜尾的华宝基金管理有限公司(下称“华宝基金”)旗下华宝海外中国成长混合型证券投资基金(官方简称“华宝海外中国混合”)评论区则有较多基民持基体验一般的反馈。该基金2024年三季报显示,截至2024年9月30日,该基金在中国香港地区的股票资产占基金资产净值的比例达94.26%。该基金近5年基金份额净值增长率为-25.84%,同期业绩比较基准收益率为-7.28%。

抓住黄金风口

在6家中等规模基金管理公司中,谁在全球投资领域更胜一筹?

2024年中等规模QDII型基金损益榜显示,中信保诚基金管理有限公司(下称“中信保诚”)和诺安基金管理有限公司(下称“诺安基金”)位居前二。

在测评时间段内,上述两家基金管理公司旗下均有QDII型基金把握住了黄金暴涨的风口,并因此获得高收益。以中信保诚全球商品主题证券投资基金(LOF)[官方简称“中信保诚全球商品主题(QDII-FOF-LOF)A”]和诺安全球黄金证券投资基金[官方简称“诺安全球黄金(QDII-FOF)”]。上述两只基金均在黄金大涨的3年里重仓配置了与黄金关联的基金,且其3年期基金份额净值增长率分别为64.41%和48.91%。

与上述两家基金管理公司形成强烈反差,落在榜尾的是摩根基金管理(中国)有限公司(下称“摩根基金”)和长盛基金管理有限公司(下称“长盛基金”)。这两家基金管理公司旗下均有QDII型基金重仓了近几年暴跌的行业。以摩根中国生物医药混合型证券投资基金(QDII)[官方简称“摩根中国生物医药混合(QDII)A”]和长盛环球景气行业大盘精选混合型证券投资基金[官方简称“长盛环球行业混合(QDII)”]为例。前者重仓了近3年暴跌的中国生物医药股(包括A股和港股),后者则重仓了近3年暴跌的互联网“中概股”。上述基金2024年三季报显示,两只基金近3年的基金份额净值增长率分别为-56.81%和-21.10%,均远低于同期业绩比较基准收益率(-30.90%和27.30%)。