券业并购重组潮又起,1+1如何大于2?

在当前监管不断趋严的环境下,中小券商的“灵活度”越来越难以施展。 做强做大券商,拓展券商的全球业务,还是要加快人民币国际化的进程。 “人才是券商的核心资产。” 南方周末特约撰稿 梁冀 责任编辑:冯叶 2024年11月20日,国泰君安发布公告称,与海通证券的合并重组方案获得上海市国资委批复同意。视觉中国/图年关将近,证券行业新一轮并购重组潮仍在密集推进。据不完全统计,目前市场上约有十家券商正在合并重组,仅2024年12月初,就有多家券商公布重要进展。证券行业马太效应愈发凸显,中小券商经营艰难,其股东正通过出让股份以注入流动性,缓解经营压力。对于头部券商而言,强强联合则是打造“航母级”券商的一条可行之路。据中国证券业协会数据,截至2023年,中国券商数量已达145家,当年合计实现营收4059.02亿元,净利润1378.33亿元,总资产11.83万亿元。不过,证券行业在取得长足发展的同时,仍与国际同业存在较大差距。例如,仅高盛一家国际大行的总资产即高达11.63万亿元,体量接近中国证券行业的总和。而“券业一哥”中信证券(600030.SH)同期总资产为1.45万亿元,不足前者零头。支持政策已陆续推出。2024年3月,证监会在《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》中明确提出:力争五年左右形成10家左右优质头部机构;到2035年形成两至三家具备国际竞争力与市场引领力的投资银行和投资机构。1990年代至今,中国证券业已历经五轮并购重组潮,与前几轮券业并购潮不同的是,地方国资正成为此轮并购重组的主导力量。券业整合正酣2024年12月7日,国信证券(002736.SZ)发布公告称,公司拟通过发行A股股份的方式向深圳资本、鲲鹏投资、深业集团、深创投等购买其合计所持万和证券96.08%的股份,交易价格51.92亿元。国信证券表示,万和证券注册地在海南省,此次收购有助于公司把握海南自由贸易港的政策优势和发展机遇,在跨境资产管理等国际业务及创新业务方面实现突破,进一步拓展发展空间。12月4日,国联证券(601456.SH)发布公告称,拟通过发行A股股份的方式向国联集团、沣泉峪等45名交易对方购买其合计所持民生证券99.26%股份,交易价格为294.92亿元。国联证券在公告中表示,此次交易看中的是民生证券的投资银行业务,后者经纪业务分支机构遍布全国。民生证券是一家中等规模的券商。据Choice数据,2023年,A股共有313家企业过会,其中民生证券以20家的保荐数量高居行业第五,仅次于中信证券、中信建投、海通证券和国泰君安。以募资金额计,民生证券则以200.67亿元的水平位居行业第七。公开资料显示,国联证券成立于1999年1月,长期位列证券行业中下游位置,不甚引人关注。但自2015年中信证券前总经理、董事长王东明以及一批 登录后获取更多权限 立即登录 校对:星歌 欢迎分享、点赞与留言。本作品的版权为南方周末或相关著作权人所有,任何第三方未经授权,不得转载,否则即为侵权。 海通证券 国泰君安 券商 重组

在当前监管不断趋严的环境下,中小券商的“灵活度”越来越难以施展。

做强做大券商,拓展券商的全球业务,还是要加快人民币国际化的进程。

“人才是券商的核心资产。”

责任编辑:冯叶

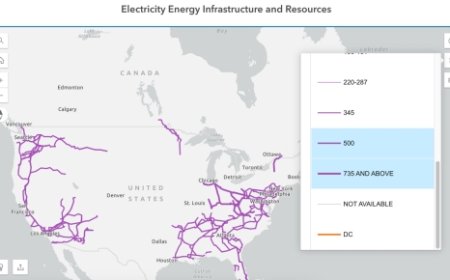

2024年11月20日,国泰君安发布公告称,与海通证券的合并重组方案获得上海市国资委批复同意。视觉中国/图

年关将近,证券行业新一轮并购重组潮仍在密集推进。

据不完全统计,目前市场上约有十家券商正在合并重组,仅2024年12月初,就有多家券商公布重要进展。

证券行业马太效应愈发凸显,中小券商经营艰难,其股东正通过出让股份以注入流动性,缓解经营压力。对于头部券商而言,强强联合则是打造“航母级”券商的一条可行之路。

据中国证券业协会数据,截至2023年,中国券商数量已达145家,当年合计实现营收4059.02亿元,净利润1378.33亿元,总资产11.83万亿元。不过,证券行业在取得长足发展的同时,仍与国际同业存在较大差距。

例如,仅高盛一家国际大行的总资产即高达11.63万亿元,体量接近中国证券行业的总和。而“券业一哥”中信证券(600030.SH)同期总资产为1.45万亿元,不足前者零头。

支持政策已陆续推出。2024年3月,证监会在《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》中明确提出:力争五年左右形成10家左右优质头部机构;到2035年形成两至三家具备国际竞争力与市场引领力的投资银行和投资机构。

1990年代至今,中国证券业已历经五轮并购重组潮,与前几轮券业并购潮不同的是,地方国资正成为此轮并购重组的主导力量。

券业整合正酣

2024年12月7日,国信证券(002736.SZ)发布公告称,公司拟通过发行A股股份的方式向深圳资本、鲲鹏投资、深业集团、深创投等购买其合计所持万和证券96.08%的股份,交易价格51.92亿元。

国信证券表示,万和证券注册地在海南省,此次收购有助于公司把握海南自由贸易港的政策优势和发展机遇,在跨境资产管理等国际业务及创新业务方面实现突破,进一步拓展发展空间。

12月4日,国联证券(601456.SH)发布公告称,拟通过发行A股股份的方式向国联集团、沣泉峪等45名交易对方购买其合计所持民生证券99.26%股份,交易价格为294.92亿元。

国联证券在公告中表示,此次交易看中的是民生证券的投资银行业务,后者经纪业务分支机构遍布全国。

民生证券是一家中等规模的券商。据Choice数据,2023年,A股共有313家企业过会,其中民生证券以20家的保荐数量高居行业第五,仅次于中信证券、中信建投、海通证券和国泰君安。以募资金额计,民生证券则以200.67亿元的水平位居行业第七。

公开资料显示,国联证券成立于1999年1月,长期位列证券行业中下游位置,不甚引人关注。但自2015年中信证券前总经理、董事长王东明以及一批

校对:星歌